Gizarte jakintza»Gizarte gaiak

Balore-merkatua

Ekonomia guztietan bi merkatu mota daude: • produktuen merkatua: ondasunak eta zerbitzuak • faktoreen merkatua: lana eta kapitala.Azken merkatu honen barruan finantza merkatua dago eta bertan finantza-aktiboak negoziatzen dira. Nolabait definitzeko, aktiboa daukagun eta aldatzeko balioa duen zerbait dela esan daiteke. Bestalde, finantza-aktiboa aktibo ukiezina (ez materiala) da eta gerora begira etekin ekonomikoa lortzeko eskubidean datza aktibo honen balioa.

Finantza-aktiboak

Finantza-aktibo batzuek jabegoa adierazten

dute (enpresa bateko aktiboen zati

baten jabe izateko eskubidea ematen dutenek)

eta beste batzuek erakunde emaile

batek (Estatua edo enpresa) bere jabearekin

egindako zorra adierazten dute. Hauek

dira garrantzitsuenak:

• Akzio arruntak: (Errenta aldakorreko

baloreak dira, euren urteko ordainsaria

enpresaren emaitzen mende baitago).

Hauen jabeak dira enpresako benetako

nagusiak, izan ere, egindako inbertsioaren

truke eta akzio horien balioa handitzearen

ondorioz, dibidenduak (akziodun bakoitzari

banatzen zaion denboraldi bateko

etekinen zati proportzionala) eta/edo

kapital-irabaziak (finantza-aktiboarenerosketa prezioaren eta salmenta prezioaren

arteko aldea) jasotzea espero dute. Alegia,

gaur erosten badut akzio bat 400 pezetan

eta hamabost egun barru saltzen badut 500

pezetan, kapitalaren irabazia 100 pezetakoa

izango da. Horrez gain, akziodun

bakoitzak boto eskubidea du enpresako

Akziodunen Batzar Nagusian. Akziodun

arruntek lehentasuna dute akzio berriak

erosteko, hasieran enpresaren kapital sozialean

(enpresa baten jabego tituluak) zuten

proportzioari eutsi ahal izateko kapital

horren zabalkuntzak egiten direnean. Hitz

gutxitan esanda, akzio bat enpresa bateko

zati baten jabego titulua da.

• Lehentasunezko akzioak: Akzio

hauen jabeek lehentasuna dute akziodun

arrunten ondoan, bai dibidenduak jasotzeko

orduan, bai enpresa likidatzeko orduan.

• Obligazio edo bonoak: (Errenta

finkoko baloreak dira, euren urteko ordainsaria

ez baitago enpresaren emaitzen mende.

Hain zuzen ere, jaulkipena egiten denean,

interes-tasa iraunkorra ezartzen zaie).

Enpresa edo gobernu batek jaulkitako

tituluak dira. Bere jabeari aldian-aldian

interesak ordaintzeko eta jaulkipenaren

amortizazioaren epea amaitzen denean maileguaren

tronkoa (mailegu-emaileak mailegariari

hasieran emandako diru kopurua)

itzultzeko promesa da. Obligazioak zorra

dira jaulkitzen dituen enpresarentzat. Bono

zaborra deitzen zaio kaudimen-gabezia

izateko duten arrisku handiagatik errentagarritasun

handia eskaintzen duten bono

edo obligazioen jaulkipenari. Jaulkipenari

eurobono deitzen zaio, egiten den estatuko

dibisatan egiten ez denean. Esate baterako,

Alemanian dolarretan egindako jaulkipenari.

• Amortizazio finantzarioa: Hilean,

sei hilabetez behin edo urtean behin egin

daitezkeen aldizkako ordainketen bitartez

mailegariak egiten duen maileguaren itzultzea.

• Epe luzeko mailegua: Zorrerako finantza-tresna

bat da eta hartzen duen pertsona

edo erakundea behartu egiten du

mailegua ematen duen pertsona edo

erakundeari (inbertitzaileari) aldian-aldian

(normalean hilean behin) interesak eta

maileguaren zati bat ordaintzera.Finantza-aktiboen adibideak:

BBV-ek (mailegu-emailea) zuri (mailegaria)

ematen dizun kreditu pertsonala,

Estatuak jaulkitako bost urterako bonoa,

Telefonica S.A.-k jaulkitako obligazioa,

Alemaniako Gobernuak jaulkitako bonoa,

Repsol S.A.-k jaulkitako akzio arrunta.

Finantza-aktiboak finantza-merkatuetan

trukatu edo negoziatzen dira.

Finantza-merkatuen eraginkortasuna

hobetzen laguntzen duten faktoreen artean

honako hauek aipa daitezke:

• Merkatu horietan finantza-aktiboen

truke edo transakzioak etengabe egitea.

• Negoziatutako finantza-aktibo ugari

egotea.

• Tituluak (normalean burtsako baloreak)

inbertitzaile askoren artean banatuta

egotea.

• Neurrizko espekulazioa egotea. Espekulatzailea

ahalik eta denbora gutxienean

ahalik eta irabazi handiena lortzeko

asmoz tituluak erosi eta saltzen dituen pertsona

da eta horregatik arrisku handia izaten

dute.

Finantza-merkatuen sailkapenak hainbat

modutan egin daitezke, esate baterako,

negoziatutako finantza eskubideak jaulki

berriak diren ala lehen jaulkitako eskubideak

trukatzen diren kontuan hartuz. Kasu

honetan, negoziatutako finantza eskubideak

jaulki berriak baldin badira, lehen mailako

merkatua izango da eta lehen jaulkitako

eskubideak trukatzen badira, aldiz, bigarren

mailako merkatua.

Lehen mailako merkatua

Enpresa batek dirua behar duenean lantegia

handitzeko, produktu berriak garatzeko

edo beste negozio batzuk erosteko,

kapital-zabalkuntza egin dezake eta horrek,

akzio edo obligazioak jaulkitzea esan nahi

du. Jaulkipenak akzioak erosteko aukera

ematen die inbertitzaileei eta trukean,

enpresaren zati baten jabe izango dira eta

gerora begira enpresaren hazkuntzari etekina

aterako diote. Espainiako kasuan, lehen

merkatua Balore Merkatuen Batzorde

Nazionalak kontrolatzen du eta honen egitekoa

prezioen osaketa zuzena eta balore

merkatuan gardentasun osoa egon dadin

zaintzea da.

Enpresek inbertsio banku (Estatu Batuetako

izena) edo negozio banku (Britainia

Handiko izena) deituriko erakunde

espezializatuen bitartez jaulkitzen dituzte

tituluak (akzioak eta obligazioak). Espainian

bi modu horietara deitzen zaie.

Bigarren mailako merkatu antolatua

Lehen mailako merkatuan jaulkitako

akzio eta obligazioak bigarren mailako

merkatuetan negoziatzen dira gero.

Ongien antolatutako bigarren mailako

merkatuari balore merkatua edo balore

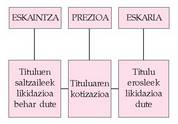

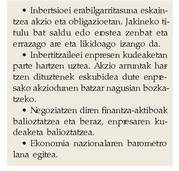

burtsa deitzen zaio. Hauek dira balore merkatu edo balore

burtsen egitekoak:

Hauek dira balore merkatu edo balore

burtsen egitekoak:

Inbertsio-fondoak

Inbertsio-fondoak partaide deituriko

hainbat inbertitzaileren ondare komuna edo

balore kartera dira.

Balore Merkatuko Batzorde Nazionala,

Balore Merkatuaren Legeak sortutako

erakundea da eta inbertsio kolektiboko

erakundeen esparruan zeregin garrantzitsua

du, erakunde hauek kontrolatu eta ikuskatzeko

organo nagusia baita.

Inbertsio kolektiboko erakundeen garapen

eta hedapen bizkorrak, eta batik bat

inbertsio-fondoenak, tresna mota hauek

gehitzea eragin du. Esate baterako, Diru

Merkatuko Aktiboetako Inbertsio-Fondoak,

Balore Higigarrietako Inbertsio-Fondoak,

Estatuko zorreko Inbertsio-Fondoak eta

abar aurki daitezke.

Merkatu Monetarioko Aktiboetako

Inbertsio-Fondoak behartuta daude urte

eta erdi baino gehiagoko batez besteko

bizia ez duten aktiboen kartera edukitzera.

Gainera, kapitalaren %5 erabilgarria izan

beharko dute legez. Honenbestez, epe

laburreko fondoak dira eta likidezia handikoak.

Erreferentziatzat epe laburreko

interes-tasak dituztenez, mota honetako

fondoen balioak ez du aldaketa handirik

izaten.

Bestalde, Balore Higigarrietako Inbertsio-Fondoek,

urte eta erdi baino gehiagoko

batez besteko bizia duten aktiboen

kartera izan behar dute. Likidezia maila

aurrekoen berbera da, baina epe luzeko

interes-tasak dituztenez, inbertsio mota

hauen balioak askoz aldaketa handiagoak

izaten dituzte.

Balore Higigarrietako Inbertsio-Fondoen

artean hainbat motatakoak aurki daitezke:

• Errenta finkoko fondoak

Errenta finkoko baloreak dituzte eta hiru

urtetik bostera bitarteko bizia. Fondo hauen

ezaugarri nagusia segurtasun handiago baten

trukeko errentagarritasuna da (dirua

ikustea).

• Errenta aldakorreko fondoak

Fondo hauetan, karteraren %70 errenta

aldakorreko tituluek osatzen dute (akzioak)

eta %30 errenta finkoko tituluek. %70

errenta aldakorreko titulutan dagoenez eta

hauek gorabehera handienak dituztenez,

fondo hauek dira arriskutsuenak.

• Fondo nahasiak

Batetik, errenta finkoko fondo nahasiak

(karteraren %75 baino gehiago eta %100

baino gutxiago errenta finkoko titulutan

inbertitzen dutenak) eta bestetik, errenta

aldakorreko fondo nahasiak (karteraren %25

eta %75 bitartean errenta aldakorreko titulutan

inbertitzen dutenak).• Dibisa fondoak

Fondo hauen kasuan inbertsioa errenta

finko nahiz aldakorreko baloretan egiten da

eta aktiboak dibisatan izendatzen dira.

Fondtesoro deiturikoak (Estatuko zorreko

inbertsio-fondoak) Altxor Publikoko

baloreek (Altxorreko letrak eta Estatuko

bonoak eta obligazioak) osatzen dituzten

fondoak dira.

Merkatu eratorriak

Laurogeiko hamarraldiaren erditik aurrera,

finantza merkatuak beste finantza tresna

batzuk aukeratzen joan ziren: etorkizunekoen

merkatuak eta aukera eta berrerosketa

merkatuak, hau da, produktu eratorriak

osatzen dituztenak. Horrela deitzen

zaie, lehendik existitzen diren aktiboetan oinarrituz,

hau da, obligazio, akzio eta dibisetan

oinarrituz merkaturatzen diren finantza

tresnak direlako. Interes-tasen aldaketek

eta truke-tasek aktibo horien balioa alda

dezakete eta aldaketa horiek izan dezaketen

arriskuaren aurrean babesa eskaintzeko

sortu ziren produktu eratorriak.Etorkizunekoen finantza kontratuetan

eta eperako kontratuetan (forward),

bi alderdiek ados jarri behar dute finantza

aktibo jakin bat aurrez finkatutako prezioan

eta etorkizuneko data jakin batean negoziatzeko.

Behin akordioa sinatuz gero,

eroslea behartuta dago finantza-aktiboa

erostera eta saltzailea, berriz, saltzera.

Adibidez, demagun Espainiako enpresa

batek bi milioi dolar kostatzen den makina

bat erosteko kontratua sinatu duela

makina hori egiten duen lantegiarekin.

Kontratuan argi eta garbi adierazten da

makinaren entrega eta ordainketa hiru hilabete

barru egingo direla. Eman dezagun

dolar baten gaur egungo trukea 140 pezetakoa

dela, baina zein izango da hiru hilabete

barru? Espainiako enpresa prest egongo

litzateke gaur egungo truke-tasa ez aldatzeko,

hau nahiko onuragarria delako,

baina dibisen merkatuko gorabeherek ia

segurtasun osoz aldaraziko dute dolarraren

prezioa ezarritako egunerako. Hauxe da

enpresaren aukeretako bat: erosketa etorkizunekoen

finantza kontratu baten bitartez

egitea. Horrela, dolar baten prezioa,

adibidez, 142 pezetan finka dezakete hemendik

hiru hilabeterako.

Beraz, etorkizunekoen kontratua, aktibo

baten zatia (azpiko aktiboa) etorkizuneko

data jakin batean eta bi alderdiek

adostutako prezioan erosi edo saltzeko

akordioa dela esan daiteke.

Bi alderdiak daude etorkizunekoen kontratua

betetzera behartuta. Etorkizunekoen

kontratu bateko saltzailea behartuta dagosinatutako finantza-aktiboa entregatzera eta

eroslea behartuta dago hartzera.

Etorkizunekoen kontratuak merkatu antolatuetan

negoziatzen dira, esate baterako,

Espainiako Etorkizunekoen Finantza Merkatuan.

Merkatu honek bi egoitza ditu, bata

Madrilen, errenta aldakorreko finantza aktiboen

gaineko etorkizunekoena, eta bestea

Bartzelonan, errenta finkoko finantza aktiboen

gaineko etorkizunekoena. Bestalde,

eperako kontratuak (etorkizunekoen kontratuen

oso antzekoak), OTC (Over the

Counter) izeneko merkatuetan negoziatzen

dira, hau da, antolatu gabeko bigarren

mailako merkatuetan. Horixe da bien arteko

desberdintasun nagusia. Bestalde, aukeren kontratuek euren

jabeari finantza-aktibo bat prezio eta epe

jakin batean erosi edo saltzeko eskubidea

ematen diote, baina ez dute behartzen.

Bestalde, aukeren kontratuek euren

jabeari finantza-aktibo bat prezio eta epe

jakin batean erosi edo saltzeko eskubidea

ematen diote, baina ez dute behartzen.

Erosleak saltzaileari diru kopuru bat

ematen dionean (prima), aukera gauzatzeko

edo ez gauzatzeko eskubidea hartzen

du. Eskubide hori gauzatu nahi badu, erabakitako

prezioa ordaindu eta aktiboaren

jabe bihurtuko da. Ordaintzen badu, hasierako

diru kopurua (prima) galduko du,

baina horixe da izan dezakeen galera bakarra.

Erosleak aukera onartzen duenean,

hau da, prima jasotzen duenean, eroslearen

erabakiak errespetatzera behartuta dago.

Haren konpromisoa tinkoa da eta atzera

bota ezin dena. Laburbilduta, zera esan

daiteke, aukeren kontratuetan eroslea aseguratuta

geratzen dela, aukera hori aldekoa

bada bakarrik erabiltzen baitu eta bestalde,

saltzailea dela aseguratzailea, merkatuaren

eboluzioari aurre egin behar diona. Berrerosketek (swaps) ez dute inolako

kontraturik eta bi alderdiek egindako

akordioaren arabera moldatzen dira. Horregatik,

finantza antolaketarik ezerako apusturik

handiena da eta aktibo batzuk beste

batzuekin trukatzeko prest dagoen edonork

parte hartzeko aukera ematen du. Eragiketa

hauek edozein truke mota egiteko aukera

ematen dute interes-tasei, obligazioei eta

dibisei dagokienez eta akordioa egiten dutenek,

eurek erabakitako baldintzetan trukatzen

dituzte aktiboak.

Berrerosketek (swaps) ez dute inolako

kontraturik eta bi alderdiek egindako

akordioaren arabera moldatzen dira. Horregatik,

finantza antolaketarik ezerako apusturik

handiena da eta aktibo batzuk beste

batzuekin trukatzeko prest dagoen edonork

parte hartzeko aukera ematen du. Eragiketa

hauek edozein truke mota egiteko aukera

ematen dute interes-tasei, obligazioei eta

dibisei dagokienez eta akordioa egiten dutenek,

eurek erabakitako baldintzetan trukatzen

dituzte aktiboak.

Eskaintza publikoak

Erosteko Eskaintza Publikoak balore-merkatuko

eragiketak dira. Eragiketa

hauen bitartez, pertsona edo erakunde

batek kotizatutako sozietate baten akzio

batzuk edo denak prezio jakin batean erostea

eskaintzen du. OPA baten helburua

kotizatutako sozietatearen kontrola lortzea

izan ohi da.

Saltzeko Eskaintza Publikoa inbertitzaileei

egiten zaien eskaintza da. Eskaintza

honen bitartez, kotizatutako edo kotizatu

gabeko sozietate bateko akzio kopuru

bat saldu nahi izaten da. Saltzeko Eskaintza

Publikoa egiten duenak saldu egin nahi

du eta edozein inbertitzailek erakuts dezake

akziook erosteko gogoa.

Finantza burbuila

Informatika, mikroelektronika eta telekomunikazioen

esparruetan egin den aurrerapen

teknikoak, informazioa sortu, gorde,

prozesatu eta transmititzeko ahalmen

izugarria ekarri du. Aurrerapen horiek

aplikazio handia izan dute etxeko eta nazioarteko

finantza-jardueren esparruan,izan ere, merkatuetan parte hartzen duten

agenteei posible egin die informazio mordoa

jaso eta bat-batean eta era elkarreragilean

munduko edozein txokotara transmititu

daitezkeen aldi bereko eragiketak

gauzatzea.

Teknologia berri hauek izugarri murrizten

dituzte informazio eta transakzio kostuak

eta aldi berean, munduko merkatu eta

nazio guztietan egiten diren jarduera orokorrenganako

eragiketa ahalmen handiagoa

eta kontrol zabala eskaintzen dituzte. Zenbait

finantza-produktu eta eragiketa berri

komunikazio teknologia berriak sortu direlako

baizik ez dira izan posible. Izan ere,

teknologia hauek bizkorrak eta zehatzak

dira eta negoziaketa lekuetatik urrun egon

arren, berdin-berdin egin daitezke

eragiketak.

Teknologia berriak agertzean, nazioarteko

finantza-merkatuetan nabarmendu den

lehenengo ezaugarria kopuruen handitasuna

da. Hirurogeita hamarreko hamarraldiaren

bigarren erdian hasitako garapenaren

ondoren, merkatu hauek hurrengo bi

hamarraldietan lortu dituzten emaitzak guztiz

pentsaezinak ziren.

Erabiltzen diren kopuruak erotzeko

modukoak dira eta finantza-merkatuetan

hainbat modalitatetan dagoen fondo eskaintza

ikaragarria (ia mugagabea) erakusten

dute. Hain kopuru handiak dira, non, nazioarteko

merkataritza, munduko erreserben

maila edo nazio garrantzitsuenetako Barne

Produktu Gordina bezain funtsezkoak diren

aldagai ekonomikoen balioa txikiagotu

egiten dute.

Nazioarteko enpresa handiek mekanismo

eta baliabide propioak dituzte atzerrian

merkataritza-transakzioak eta inbertsioak

egin ahal izateko behar dituzten dibisak

bankuei eskatu gabe lortzeko. Korporazio

hauek, diru desberdinak erabiltzen dituzten

herrialdeetan dauden euren eskumendeko

enpresen likidezia modu zentralizatuan

kudeatzen dutenez, dibisak eskaintzeko

ahalmena ere badute.

Horrela ulertzen da dibisa trukeak egunero

izaten duen kopuru ikaragarria (1,2

bilioi dolar baino gehiago egunean). Hirurogeita

hamarreko hamarraldiaren amaieratik,

eta are gehiago laurogeiko hamarraldiaren

erdi ingurutik aurrera, dibisa trukearen

hain hazkuntza bizkorraren arrazoiak

guztiz espekulatiboak izan dira gehienetan.

Izan ere, eragiketa gehienen helburua,

moneten erosketa prezioaren eta salmenta

prezioaren arteko aldean oinarritutako irabaziak

lortzea da.

Epe laburrera edo luzera diru bakoitzak

izango duen balioari buruzko ziurgabetasunak

sortzen duen giroan, nazioarteko

korporazio handiek, bankuek eta beste finantza-enpresa batzuek eskura nahiz epeka

(forward) ordaintzeko eragiketak egin

ditzakete mozkin handiak lortuz. Hauxe da

nazioarteko finantza-merkatuei izaera espekulatiboa

ematen diena.

Dibisa merkatuak ez du araudi zorrotzik

eta ekonomia konbentzionalaren ikuspegitik

“merkatu perfektu”-tzat jotzen direnetatik

oso hurbil dauden eragiketa inguruneak

hartzen ditu (ikusi Merkatua): faktoreen

mugikortasun osoa, prezioen malgutasun

osoa eta informazio zabala parte hartzen

duten agenteen esku. Horrek baldintza

onuragarriak eragiten ditu, esate baterako,

bizkortasuna, oparotasuna eta transakzioen

kostuak merkatzea. Baina kasu

honetan ere, ikuspegi ortodoxo horrek adierazten

duena baino dezentez konplexuago

dela erakusten du errealitateak, izan ere,

hark, merkatuaren izaera espekulatiboa eragiketa

kopuru mugatua egitera murrizten du

eta baldintza ekonomikoen aldaketetara

etengabe egokitzeko eraginkortasun eta

malgutasun seinale gisa aurkezten du aldakortasuna.